後払い決済サービスであるBNPLは、もともと欧米で広がりを見せていました。

そして、最近では国内でも徐々にサービスが浸透しつつあります。

では、BNPLとはどのようなものなのでしょうか?

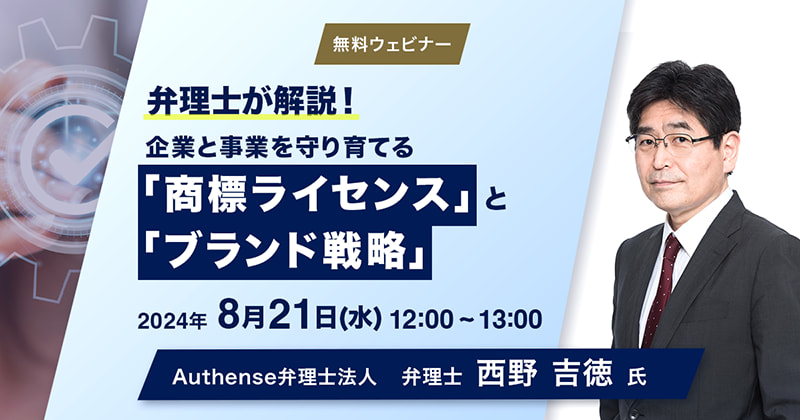

今回は、BNPLの基本な概要を解説するとともに、ユーザー側と店舗側双方にとってのメリットやデメリットなどを弁護士がくわしく解説します。

<メディア関係者の方>取材等に関するお問い合わせはこちら

BNPLの基本

BNPLはまだ日本では一般的な決済手段とはいえず、耳慣れないという方も多いのではないでしょうか?

はじめに、BNPLの基本について解説しましょう。

BNPLとは

BNPLとは、「Buy Now Pay Later」の略称です。

これを日本語に訳すと、「今買って、後で払う」となります。

通常、何らかの商品を購入した際には、購入時点で商品の受け取りと引き換えに代金を支払います。

一方、BNPLでは先に商品を買って受け取り、その後に代金を支払うことが可能です。

クレジットカードとの違い

日本で浸透している後払いサービスとしては、クレジットカードが存在します。

しかし、このBNPLは、クレジットカードとは別のものとして定義されています。

BNPLとクレジットカードとの主な違いは次のとおりです。

BNPLには与信審査がほとんどない

クレジットカードを作成するには、あらかじめ厳格な与信審査がなされます。

そのため、与信審査を通過できなければ、クレジットカードを作ることはできません。

一方、BNPLは、与信審査がほとんどなく、簡単な情報を登録するだけで利用できるものもあります。

中には与信審査があるBNPLも存在しますが、その場合であってもクレジットカードよりは簡単な審査のみで利用できることが一般的です。

BNPLは登録後すぐに利用できる

クレジットカードは与信審査が必要である以上、申し込んでから実際に利用を開始するまでにタイムラグが生じます。

一方、BNPLは電話番号やメールアドレスなどを登録してアカウントを作成すれば、すぐに利用を開始することが可能です。

BNPLは利用者側の手数料が原則不要

クレジットカードで分割払いをする際には、利用者側にも手数料負担が生じることが一般的です。

一方で、BNPLは分割払いであっても、原則として利用者側の手数料負担は必要ありません。

なお、その分BNPLでは、加盟店側が負担する手数料が高めに設定されます。

BNPLは限度額が徐々に増えていく

クレジットカードでは、カード作成時の与信審査の段階で利用限度額が決まります。

一方、BNPLでは当初は少額の利用のみが認められ、その後の返済実績に応じて利用限度額が増えていく仕組みです。

BNPLの例

BNPLの実例には、どのようなものがあるのでしょうか?

BNPLの代表例は、次のとおりです。

海外の例

海外で展開されている主要なBNPLサービスとしては、次のものなどが存在します。

Affirm

Affirmは、アメリカでBNPLサービスを展開している企業です。※1

独自のアルゴリズムを活用して利用者の信用度を判定している点が大きな特徴であるといえるでしょう。

Afterpay

Afterpayは、オーストラリアやニュージーランド、アメリカなどでBNPLサービスを展開している企業です。※2

モバイル決済企業を営むアメリカのSquare社が2021年8月に買収したことでも話題となりました。

(参考:IT media NEWS Square、分割後払いサービスのAfterpayを290億ドル(3兆円超)で買収)

Klarna

Klarnaは、スウェーデン発のBNPLサービスです。

無利子の「4回払いプラン」や、同じく無利子の「30日以内・後払いプラン」などを展開しています。

世界中で1億人が利用しており、ユーザーの70%がZ世代とミレニアル世代であるとされています。※3

国内の例

国内でも、BNPLサービスを展開する企業が徐々に登場しています。

国内で展開している主なBNPLサービスは、次のとおりです。

GMO後払い決済

GMO後払い決済は、GMOペイメントサービス株式会社が展開するBNPLサービスです。※4

ネットショッピングで買い物をしてGMO後払い決済を選択すると、商品到着後にGMOペイメントサービスから請求書が郵送されます。

その後、その請求書にもとづいて、全国の主要なコンビニやLINE Payなどの決済アプリで支払いをすることになります。

あと払いPaidy

あと払いPaidyは、株式会社Paidyが展開するBNPLサービスです。※5

買い物時にあと払いPaidyを選択してメールアドレスと携帯電話番号を入力すると、後日メールとSMSでご請求金額が通知されます。

その後、翌月10日までに、コンビニや銀行などで支払うサービスです。

アメリカの決済サービス会社の大手であるPayPalにより、3000億円で買収されたことも話題になりました。

(参考:PayPal Newsroom ペイパル、Paidyを買収へ)

BNPLユーザーのメリット・デメリット

BNPLを利用するメリットやデメリットには、どのようなものがあるのでしょうか?

ここでは、ユーザー側にとってのメリットとデメリットを紹介します。

メリット

BNPLを利用することによるユーザー側の主なメリットは、次のとおりです。

与信審査がほとんど不要である

ユーザーにとっての最大のメリットは、与信審査が原則として不要である点です。

そのため、若年層などクレジットカードの保有をしづらい層であっても、利用しやすいといえます。

すぐに利用ができる

BNPLは、アカウント開設後すぐに利用することが可能です。

クレジットカードのように、申し込み後カード到着まで2週間や1か月も待つ必要がありません。

分割払いがしやすい

BNPLは、分割払いをしたとしても、原則としてユーザー側に手数料の負担は発生しません。

そのため、分割払いを選択しやすいといえるでしょう。

安心して買い物ができる

インターネットに数多存在する通販サイトの中には、料金を支払ったにもかかわらず、商品を発送しなかったり注文した商品とは大きく異なる粗悪な商品を送付したりする悪質なサイトも存在します。

BNPLは後払いであるため、このようなリスクを引き下げることが可能となります。

デメリット

ユーザー側にとってのBNPLのデメリットは、次のとおりです。

決済手段として浸透していない

BNPLは、まだ決済手段として浸透しているとはいえない現状です。

そのため、購入先でBNPLの利用ができないこともまだ少なくありません。

安易な利用による資金不足のリスクがある

現金払いであれば、財布に入っている現金の範囲でしか買い物をすることができません。

一方、BNPLであればその場では手元の資金は減らないため、安易に利用してしまい、後に資金不足に陥ってしまうリスクがあります。

なお、この点はクレジットカードと同様のリスクです。

店舗がBNPLを導入するメリット・デメリット

BNPL決済を導入することで、店舗側にはどのようなメリット、デメリットがあるのでしょうか?

それぞれについて解説していきましょう。

メリット

店舗がBNPLを導入する主なメリットは、次のとおりです。

客層の拡大が見込める

BNPL決済を導入することで、客層が拡大する可能性があります。

BNPLは、クレジットカードを保有しづらい比較的若い層や海外からの旅行者などに利用が広がっています。

BNPL決済の導入は、これらの層へのアピールポイントの一つとなるでしょう。

売り逃しの防止につながる

クレジットカードを保有していない場合、手元に現金がなければ商品を購入することはできません。

ATMが近くにあればすぐにお金を引き出して購入してくれる可能性があるものの、多くの場合は購入を諦めてしまうでしょう。

BNPL決済を導入することで、このような売り逃しを防ぐ効果が期待できます。

客単価アップが期待できる

クレジットカードを保有していない場合、気に入った商品が店内に複数あったとしても、財布に入っている現金の範囲で買い物せざるを得ません。

一方、BNPLであれば、財布内の現金が少なくても商品を購入してもらうことが可能です。

そのため、客単価アップが期待できるでしょう。

デメリット

一方、店舗側にとっての主なデメリットは、次のとおりです。

手数料の負担が大きい

BNPLでは、ユーザー側の手数料負担がほとんどありません。

その一方で、加盟店店舗側の手数料がクレジットカードよりも高めに設定されています。

日本ではまだ浸透していない

BNPLによる決済は、日本ではまだ浸透しているとはいえない状況です。

そのため、当面の間は、BNPLで決済をするユーザーは非常に限定的でしょう。

BNPLにまつわる割賦販売法の法規制

BNPLは、日本ではまだ非常に新しいサービスです。

そのため、法律上明確な位置づけがあるわけではありません。

ただし、後払い決済サービスの一種である点には変わりがないため、BNPL事業者は割賦販売法に規定されている「包括信用購入あっせん」や「個別信用購入あっせん」などに該当する可能性が高いでしょう。※6

主な規制内容は、次のとおりです。

なお、今後さらに規制が強化される可能性や取り扱いが明確化されるガイドラインが策定される可能性がありますので、BNPL事業を営もうとする場合には、引き続き最新情報にご注意ください。

包括信用購入あっせん業者の登録

BNPL事業者が行う後払い決済サービスの分割払い期間が2か月を超える場合には、割賦販売法の規定により、「包括信用購入あっせん業者」または「個別信用購入あっせん業者」として経済産業省の登録を受けなければなりません。

いずれに該当するのかはサービスの形態によって異なりますので、弁護士へご相談ください。

また、後払い期間が2か月以下である場合には、割賦販売法上の「二月払購入あっせん」に該当し、登録などは不要です。

後払い期間が2か月を超えるかどうかが規制の一つの境目となるため、後払い期間を2か月以内に設定するケースもあります。

クレジットカード番号等取扱契約締結事業者の登録

BNPL事業者が行おうとする事業が割賦販売法における「包括信用購入あっせん」または「二月払購入あっせん」に該当する場合には、加盟店契約の締結にあたり、「クレジットカード番号等取扱契約締結事業者」として経済産業省の登録を受けなければなりません。

犯罪による収益の移転防止

BNPL事業者が割賦販売法による「包括信用購入あっせん」や「二月払購入あっせん」に該当する場合には、「犯罪による収益の移転防止に関する法律」の適用対象となります。

そのため、BNPLのアカウント開設時における顧客への取引時確認や取引記録の作成などの義務が課されます。

まとめ

BNPLは海外の若年層を中心に広がりを見せているサービスですが、日本でも利用者が増加しつつあります。

店舗としては新たな顧客層の取り込みにつながる可能性がありますので、今後の動向に注意しつつ導入を検討するとよいでしょう。

その際には、どの事業者のBNPLを利用するのかを慎重に検討された方がいいでしょう。事業者によって、手数料や条件が異なっているからです。

利用規約や契約内容で分からない点などがある場合には、弁護士に相談することをおすすめします。

また、BNPLにまつわる法規制は今後変更されたり強化されたりする可能性があります。

そのため、BNPL事業を行おうとする場合にはあらかじめ弁護士へご相談のうえ、今後の情報に注意しながら進めることをおすすめします。

Authense法律事務所には、BNPLなどインターネット法務にくわしい弁護士が多数在籍しております。

BNPLについてお困りの際には、ぜひAuthense法律事務所までご相談ください。