相続発生後の手続きの流れを解説するとともに、遺産分割協議や相続税申告など各手続きのポイントをわかりやすく解説します。

相続が起きると、さまざまな手続きが発生します。中には期限があるものも存在するため、段取りよく進めることが必要です。

目次

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力

相続が起きた後の大まかな流れ

ご家族が亡くなると、さまざまな手続きが降りかかります。

はじめに、相続手続きの全体の流れを確認しておきましょう。

役所での手続きをする

ご家族が亡くなったら、まず役所関係の手続きを行います。

たとえば、次のような手続きが存在します。

- 市区町村への死亡届

- 年金や健康保険の資格喪失届

- 運転免許証の返納

- 住民票の世帯主変更届

- マイナンバーカードの返納

死亡届を出した際に必要な手続きの一覧を配布している市区町村が多いため、まずは死亡届を提出し、他に必要な手続きを確認しておきましょう。

相続の状況を把握する

次に、相続の状況を確認します。

確認すべき事項としては、主に次の3点です。

- 遺言書の有無を確認する

- 相続人を確認する

- 相続財産を洗い出す

遺言書の有無を確認する

有効な遺言書があれば、原則としてその遺言書の記載どおりに遺産を分けることになります。

そのため、まずは遺言書の有無を確認しましょう。

相続人を確認する

遺言書がない場合には、相続人全員で話し合いを行い、遺産の分け方を決めることになります。

一部の相続人を無視して進めた遺産分割協議は無効であるため、遺産を分ける話し合いに先立って、相続人を確認しておくことが必要です。

誰が相続人になるのかについては、後ほど解説します。

相続財産を洗い出す

遺産を分ける話し合いをする前に、遺産を洗い出しておく必要があります。

そのため、亡くなった人がどこにいくらの財産を持っていたのかを洗い出し、一覧表にまとめるなどすると良いでしょう。

次で解説する相続放棄を検討するため、借金などマイナスの財産についても確認しておいてください。

単純承認か相続放棄かを検討する

相続の状況が確認できたら、原則どおりその相続を受ける単純承認をするか、もしくは相続放棄をするかを検討します。

相続放棄とは、家庭裁判所に対し、相続放棄する旨の申述をすることによって、はじめから相続人ではなかったこととされる手続きです。

主に、亡くなった人に借金が多い場合に相続放棄を選択することが多いでしょう。

相続放棄の手続きは、原則として自己のために相続の開始があったことを知った時から3か月以内に行う必要があります。

相続放棄などを行わなければ、自動的に単純承認をしたことになります。

準確定申告・相続税申告をする

準確定申告とは、亡くなった人が生前確定申告を行っていた場合、その亡くなった人の所得に対して行われる確定申告のことをいいます。

通常の確定申告とは期限が異なり、相続が開始したことを知った日の翌日から4か月以内に行う必要があります。

また、相続税申告の必要がある場合、被相続人が死亡したことを知った日の翌日から10か月以内に、相続人が相続税申告を行う必要があります。

遺産分割協議をする

遺産分割協議とは、亡くなった人の財産を分けるための話し合いです。

遺産分割協議自体に期限はありませんが、遺産分割協議を行わないことには遺産の名義変更や解約ができないため、できるだけすみやかに行うと良いでしょう。

遺産分割協議については、後ほど詳しく解説します。

財産の名義変更をする

遺産分割協議がまとまり、誰がどの財産を相続するのか決まったら、その結果をもとに財産の名義変更などの手続きを行います。

たとえば、不動産の名義変更や預貯金の解約などです。

相続税申告をする

その相続が相続税の対象になる場合には、被相続人が死亡したことを知った日の翌日から10か月以内に相続税の申告と納税を行います。

相続税がかかるかどうかの判断基準については、後ほど解説します。

相続人になるのは誰?範囲はどう決まる?

遺言などがない場合、相続人でなければ原則として一切財産を受け取ることはできません。

そのため、相続の手続きをはじめる前に、まずは相続人が誰なのかを確認しておくことが必要です。

なお、相続により財産を受け取る権利のある人のことを「相続人」、相続の対象となっている亡くなった人のことを「被相続人」といいます。

相続人の基本・範囲

誰が相続人になるのかは、民法という法律で次のように定められています。

- 配偶者相続人:被相続人の配偶者。

- 第一順位の相続人:被相続人の子。子のうちに被相続人よりも先に死亡した人などがいる場合には、その亡くなった子の子である被相続人の孫。子も孫も死亡している場合には、ひ孫。

- 第二順位の相続人:被相続人の両親。両親がいずれも被相続人以前に死亡しており祖父母のうちに存命の人がいる場合には、その存命の祖父母。

- 第三順位の相続人:被相続人の兄弟姉妹。兄弟姉妹のうちに被相続人よりも先に死亡した人などがいる場合には、その亡くなった兄弟姉妹の子である被相続人の甥姪。なお、第一順位とは異なり、甥や姪の子が相続人となることはありません。

これらのうち、配偶者相続人は別枠の扱いとなっており、配偶者がいれば常に相続人となります。

第一順位から第三順位の相続人は、自分よりも先順位の人が1人でもいれば相続人にはなりません。

第一順の相続人が1人でもいれば第二順位や第三順位の人は相続人とならず、第一順位の人がいなくても第二順位の相続人が1人でもいれば、第三順位の人は相続人とはならないということです。

相続人の具体例

誰が相続人となるのか、具体例で確認しておきましょう。

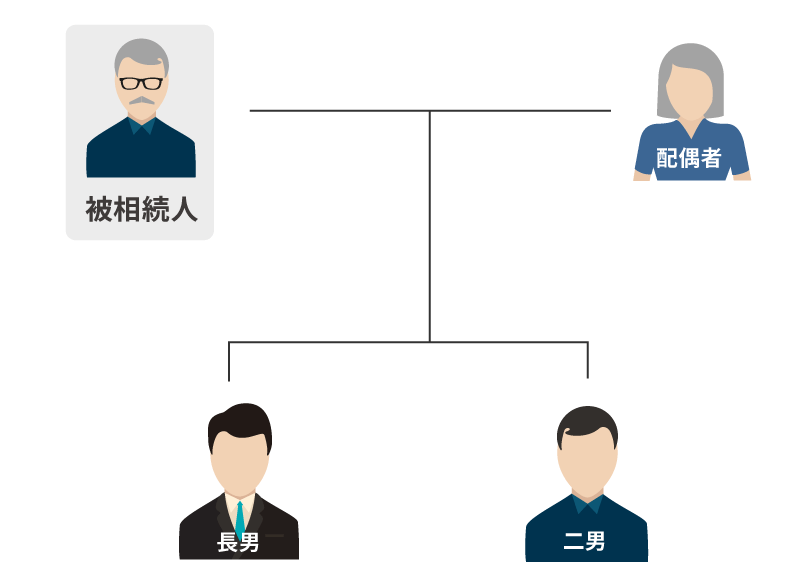

ケース1:配偶者と子がいる場合

被相続人に配偶者がおり、長男、二男がいる場合の相続人は、次の3人です。

- 配偶者

- 長男

- 二男

これが、もっともオーソドックスなケースといえるでしょう。

この場合には、たとえ被相続人の両親が存命であったり兄弟姉妹がいたりしたとしても、両親や兄弟姉妹は相続人にはなりません。

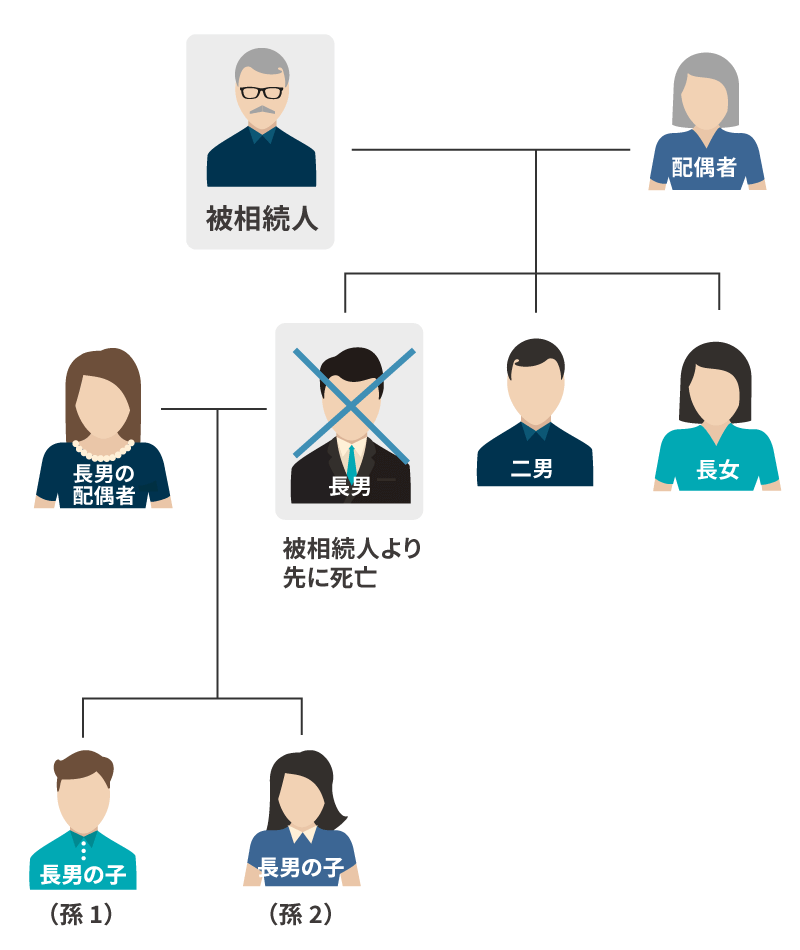

ケース2:代襲相続が起きている場合

被相続人には配偶者がおり、元々長男、二男、長女がいました。

しかし、長男が被相続人よりも先に亡くなっており、長男には配偶者と2名の子がいます。

この場合の相続人は、次のとおりです。

- 配偶者

- 長男の子である孫1

- 長男の子である孫2

- 二男

- 長女

長男の配偶者は、特に被相続人と養子縁組をしていない限り、相続人とはなりません。

また、この場合にも、被相続人の両親や兄弟姉妹は相続人にはなりません。

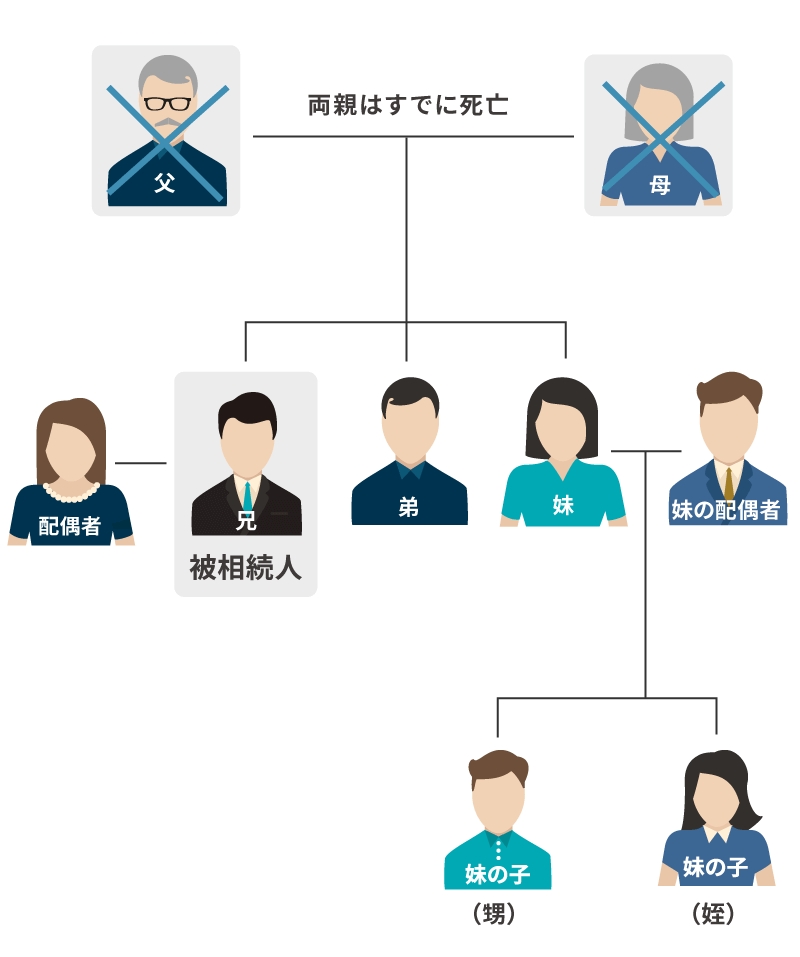

ケース3:子や孫がいない場合

子のいない夫婦の場合、配偶者のみが相続人となるわけではありません。

被相続人に子や孫など第一順位の相続人が1人もおらず、両親や祖父母がすでに他界していたとしても、兄弟姉妹や甥姪がいる場合には、次の人が相続人になります。

- 配偶者

- 存命の兄弟姉妹

- 亡くなった兄弟姉妹の子である甥姪

ここは特に誤解の多いところであるため、子がいないご夫婦は注意が必要です。

相続財産を分ける「遺産分割協議」とは?

亡くなった方の財産は、いったん相続人全員が一緒に所有している共有の状態となります。

しかし、共有のままの財産を動かすためにはいちいち全員の同意が必要となり、非常に大変です。

共有となってしまった遺産を正式に分けるためには、「遺産分割協議」が必要となります。

遺産分割協議とは

「遺産分割協議」とは、相続人全員で話し合いをして、誰がどの遺産をもらうのかを決めることを指します。

たとえば、「自宅の土地建物は妻が相続して、A銀行の預金は長男が相続して、B銀行の預金とC証券会社に預けている株式は長女が相続しよう」といった形です。

遺産分割協議には、相続人全員が参加する必要があります。

ただし、必ずしも一堂に会して話し合いをすべきということではありません。

話し合いさえまとまるのであれば、電話や郵送で話し合っても良いのです。

最近では、オンライン会議のツールもあるので、遠方の場合にはこうしたツールを活用しても良いでしょう。

法定相続分どおりに分ける必要がある?

遺産分割協議についてのよくある誤解の一つに、「必ず法定相続分どおりに分けなければならない」というものがあります。

しかし、必ずしも法定相続分で分けなければならないわけではありません。

法定相続分とは

「法定相続分」とは、民法という法律で決まった相続での取り分です。

法定相続分は、次のように定められています。

| 相続人 | 法定相続分 |

|---|---|

| 配偶者と第一順位の人 | 配偶者2分の1、第一順位の相続人2分の1 |

| 配偶者と第二順位の人 | 配偶者3分の2、第二順位の相続人3分の1 |

| 配偶者と第三順位の人 | 配偶者4分の3、第三順位の相続人4分の1 |

同じ順位の人が複数いる場合には、その人たちで等分をします。

たとえば、法定相続人が妻と長男、長女、二男の3名の子である場合の法定相続分は、次のとおりです。

- 妻:2分の1

- 長男:2分の1×3分の1=6分の1

- 長女:2分の1×3分の1=6分の1

- 二男:2分の1×3分の1=6分の1

また、代襲相続が発生している場合、代襲者の法定相続分は代襲された人の法定相続分を等分します。

たとえば、上の例で長男が先に亡くなっており、長男の2名の子(被相続人の孫)が代襲して相続人となる場合の法定相続分は、次のとおりです。

- 妻:2分の1

- 長男の子1:2分の1×3分の1×2分の1=12分の1

- 長男の子2:2分の1×3分の1×2分の1=12分の1

- 長女:2分の1×3分の1=6分の1

- 二男:2分の1×3分の1=6分の1

法定相続分は話し合いがまとまらない場合に各相続人が最大限主張できる取り分

法定相続分は上記のとおりですが、必ずしも法定相続分で遺産を分けなければならないわけではありません。

法定相続人全員が同意するのであれば、法定相続分と違う分け方をしても良いのです。

たとえば、妻と長男、長女、二男が法定相続人であったとしても、全員が同意するのであれば、妻が全財産を相続して3人の子は一切相続しなくても構いません。

長男と長女のみが相続して他の法定相続人が一切相続しない内容や、長男が財産の大半を占める自宅不動産を相続して他の相続人は預貯金を均等に分ける内容など、自由な内容で分割することができます。

ただし、当人同士で話し合いがまとまらず裁判となった場合には、法定相続分を目安とした分け方で、裁判所が決断を下します。

つまり、妻も長男も長女も二男も「自分が全財産をもらいたい」と主張した場合には、結局のところ法定相続分で決着がつくことになるのです。

こうしたことから、法定相続分はあくまでも話し合いがまとまらない場合にそれぞれの法定相続人が最大限主張できる取り分のことだと考えておくと良いでしょう。

遺産分割協議書とは

遺産分割協議が無事にまとまったら、そのまとまった話し合いの結果を書類に残します。

この書類が、「遺産分割協議書」です。

遺産分割協議書には、誰がどの財産を受け取ることになったのかを正確に記載したうえで、相続人全員が署名と実印での捺印をします。

遺産活協議書を作る目的は、次の2つです。

遺産分割協議がその内容でまとまったことの証拠をのこすため

せっかく協議がまとまっても、あとから「そのような内容には納得していない」などと蒸し返されてしまっては非常に困ります。

そのような事態を避けるため、きちんと書面に残し、実印での捺印をもらうことで証拠を残しておくのです。

その後の各財産の名義変更や解約手続きに使うため

それぞれの遺産を誰が受け取るのかが決まったら、それぞれの遺産の名義変更や解約を行います。

たとえば、不動産の名義を変える手続きや、預貯金を解約して相続人の口座にお金を移すといった手続きなどです。

こうした手続きの際には、本当にその人に名義を変えたり預金を払い戻してしまったりして良いのかの確認資料として、遺産分割協議書の提示が求められます。

たとえば、長男が亡くなった父親名義となっている自宅の土地建物を自分の名義に変えようとした場合には、長男が自宅の土地建物を相続することについて相続人全員が納得している証拠として、遺産分割協議書を提示するのです。

遺産分割協議書はこうした手続きにも使用するため、それぞれの財産をきちんと特定したうえで、誰が相続することに決まったのかを明確に記載する必要があります。

相続税はすべての人にかかる?

相続税は、亡くなった人の遺産全体に対してかかる税金です。

しかし、実は相続税はすべての相続にかかるわけではありません。

相続税がかかるかどうかの判断基準は、次のとおりです。

遺産総額が相続税の基礎控除額以下なら相続税はかからない

相続税には、相続ごとに「基礎控除額」が定められています。

被相続人が遺した財産に、亡くなる直前3年間にした一定の贈与を足した額が基礎控除額以下であれば、原則としてその相続に相続税はかかりません。

また、特例を使わずに遺産総額がこの額を下回った場合には、原則として相続税の申告自体が不要です。

相続税の基礎控除額は、次の式で計算をします。

- 相続税の基礎控除額=3,000万円+600万円×法定相続人の数

この式に当てはめると、法定相続人の数ごとの基礎控除額は次のとおりです。

- 1人:3,600万円

- 2人:4,200万円

- 3人:4,800万円

- 4人:5,400万円

- 5人:6,000万円

遺産総額がこの額を超えるかどうかが、相続税がかかるかどうかの一つの基準となりますので、ご自身に関係する金額だけでも知っておくと良いでしょう。

相続税の特例を使うには申告が必要

相続税には、相続税額を大きく減らすことのできる特例が存在します。

代表的なものは、次の2つです。

- 小規模宅地等の特例:要件を満たす土地が最大8割減で評価される特例

- 配偶者の税額軽減:配偶者が受け取った財産のうち1億6,000万円か法定相続分相当額のいずれか大きい額までは相続税が無税となる特例

これらの特例を使用するには、いずれも相続税の申告が要件となっています。

そのため、仮に相続税がゼロになる場合であっても、それが特例を使用した結果である場合には、相続税の申告自体はすべきである点に注意しましょう。

期限のある相続手続きには注意!

最後に、期限のある相続手続きをまとめます。

これらの手続きが必要となる場合には、特に期限に注意しながら進めるようにしましょう。

相続放棄

相続放棄の期限は、「自己のために相続の開始があったことを知ったときから3か月以内」です。

通常は、亡くなってから3か月以内だと考えれば良いでしょう。

この期限を過ぎると、原則として放棄が認められなくなってしまいます。

特に、被相続人に借金が多いことを理由に相続放棄を検討する場合には、うっかり期限を過ぎてしまい借金を背負ってしまうことのないよう注意が必要です。

準確定申告

準確定申告で税金を払うべき場合の申告期限は、相続の開始があったことを知った日の翌日から4か月以内です。

被相続人が事業をしていた場合や不動産賃貸をしていた場合、亡くなる直前に大きな財産を売却した場合などには準確定申告が必要となる可能性が高いため、忘れずに申告しましょう。

相続税申告

相続税申告の期限は、被相続人が死亡したことを知った日の翌日から10か月以内です。

10か月というと余裕があるように感じるかもしれませんが、これまでに財産を洗い出し、詳細な評価を行い、遺産分割協議をまとめる必要があるため、そこまで余裕があるわけではありません。

相続税申告が必要となる場合には、早くから税理士に連絡を取り準備を進めましょう。

なお、仮に申告期限までに遺産分割協議がまとまらなくても、申告期限が延びるわけではありません。

この場合にはいったん仮の申告を行い、その後協議がまとまった時点で修正申告又は更正の請求をする必要があります。

相続登記(改正)

相続登記にはこれまで期限はありませんでしたが、名義変更がされないまま放置された土地の急増を受け、期限を設ける改正がされました。

これにより、2024年以後は、自己のために相続があったことを知り、かつ、その不動産の所有権を取得したことを知った日から3年以内の相続登記が義務化されます。

期限を過ぎた場合には罰則もありますので、遺産分割協議がまとまったら、すみやかに相続登記をするようにしましょう。

まとめ

相続が起きると、さまざまな手続きが必要となります。

初めて見る手続きが多く、何から手を付けて良いかわからず不安という方や、無事に遺産分割協議がまとまるかわからず不安という方も少なくないでしょう。

相続手続きでお困りの際や、相続トラブルでお困りの際には、ぜひ弁護士へご相談ください。

Authense法律事務所の弁護士が、お役に立てること

各相続人の間では、遺産についてもめ事になるケースはよくあります。相続財産として何が残っているのか、それぞれの相続分はいくらか、遺産の評価はそれで正しいかなど、話し合いによる解決が困難な場合があります。

そのような場合、自己に有利な主張をするために、正確な知識を持った弁護士に依頼することをおすすめします。

また、相続人間で話し合いがまとまった場合でも、遺産分割協議書を作成する際、当該遺産をきちんと特定しなければ、適切に遺産分割をすることができません。

そのため、目録の記載などについても正確な知識を要することから、後日の紛争を起こさないためにも、弁護士に依頼して、遺産分割協議書を作成してもらうとよいでしょう。

<メディア関係者の方>取材等に関するお問合せはこちら

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力