両親や祖父母から生前贈与を受ける場合の「相続時精算課税制度」は、具体的にどのような制度なのでしょうか?

相続時精算課税制度のメリット・デメリットについて、相続に詳しい弁護士が解説いたします。

目次

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力

相続時精算課税制度の概要

「相続時精算課税制度」とは、原則として60歳以上の父母又は祖父母から、20歳以上の子又は孫に対し、財産を贈与した場合に選択できる贈与税の制度です。

通常、父母や祖父母が子や孫に対し、生前贈与をしようとすると、財産を受け取った人(以下、「受贈者」といいます。)は、贈与税を納める必要があります。

贈与税は、年間110万円以下の生前贈与であれば生じませんが、年間110万円を超えると贈与税が生じますので、不動産や自社株など、ある程度価値のあるものを生前贈与しようとすると、多額の贈与税が受贈者に課税されることになります。

しかし、この相続時精算課税制度を利用すると、贈与財産が2,500万円までは贈与税は課税されません。(2,500万円を超える場合は、超える分に対し一律20%の贈与税が課税されます。)

その代わり、贈与をした人(以下、「贈与者」といいます。)が亡くなったときには、相続時精算課税制度を利用して贈与した贈与財産と相続財産とを合計した金額を基に相続税を計算します。

計算の結果、相続税の納税が必要ない場合は、遡って贈与税がかかることはありません。 相続時精算課税制度を利用した場合に贈与税を納税している場合は、相続税を計算する際に、当該贈与税相当額は控除されます。

このように、相続時精算課税制度は、贈与時に、贈与税を納めずして、生前贈与ができるという制度になります。

ここでは、制度の具体的な内容や要件、メリット・デメリットなどについて、詳しく解説していきます。

相続時精算課税制度の要件

相続時精算課税制度を利用する場合には、贈与者・受贈者の双方に要件があります。

- 贈与者:贈与した年の1月1日おいて、60歳以上の父母又は祖父母

- 受贈者:贈与を受けた年の1月1日において、20歳以上の子又は孫

受贈者が、子又は孫と限定されていますので、兄弟姉妹や甥姪に対しては、この制度は利用できません。

なお、贈与回数に制限はありませんが、贈与税がかからないのは贈与の合計金額が2,500万円までとなります。

この制度を利用して贈与した金額が2,500万円を超えると、超えた分に対しては、一律20%の贈与税がかかります。

相続時精算課税制度を利用する場合の手続きとしては、受贈者が相続時精算課税制度を利用する最初の贈与を受けた年の翌年2月1日~3月15日までの贈与税の申告期間内に、贈与税の申告と一緒に「相続時精算課税選択届出書」の提出が必要となります。

なお、申告期間については、コロナの影響により、変動する場合がございますので、詳しくは税務署にお問合せください。

相続時精算課税制度のメリット

相続時精算課税制度の主なメリットは、以下のとおりです。

- 贈与時にかかる贈与税を0又は低く抑えることができる

- 相続税の計算時に、贈与財産が贈与時の評価金額で算定される

贈与時にかかる贈与税を0又は低く抑えることができるため、早期かつ確実に子や孫に財産を承継させることが可能です。

例えば、子や孫の自宅購入時に、父母や祖父母が購入資金を援助する場合に、相続時精算課税制度を用いると2,500万円までは贈与税の課税なしに贈与することが可能です。

また、収益物件や有価証券などを生前贈与することにより、将来生じる賃料や配当・分配金を早期に承継することができ、相続財産の増加を抑えることができるため、結果的に相続税の節税につながることもあります。

さらに、相続時精算課税制度を利用すると、贈与財産は贈与時の評価金額で税額が計算されることになります。

そのため、将来値上がりが期待される財産であれば、当該制度を利用すると節税になることもあります。

相続時精算課税制度を選択した場合のデメリット

相続時精算課税制度を選択した場合のデメリットは以下のとおりです。

- 一度、この制度を選択すると、年間110万円までの贈与が非課税となる「暦年贈与」が使えなくなる

- この制度を用いて贈与した不動産について、相続時に「小規模宅地等の特例」は利用できなくなる。

- 受贈者が、贈与を受けた年の翌年に申告をしなければならない。

いったん、相続時精算課税制度を選択すると、暦年贈与を使って生前贈与を実行することができなくなります。

相続時精算課税制度で2,500万円贈与するよりも、長期間かけて暦年贈与をした方が税金が安くなることもあります。

そのため、相続時精算課税制度で生前贈与する場合は、贈与者・受贈者の年齢や何年かけて贈与を実行するかなどをシミュレーションした上で、贈与するか否かを判断すると良いでしょう。

「小規模宅地の特例」は、一定の要件を満たせば、相続時の算定時に評価額が大きく軽減される特例です。

そのため、相続時精算課税制度で不動産を生前贈与する場合は、当該不動産が、相続発生時に、特例によって評価額が下がる対象となるかなどを検討した上で、贈与するか否かを判断すると良いでしょう。

相続時精算課税制度は、受贈者が必ず申告期限までに申告する必要があります。

申告を失念すると、通常の贈与税が課税されますので、くれぐれも手続きを失念しないよう、注意が必要です。

相続時精算課税制度を検討すべきケース

相続時精算課税制度を検討すべきケースとしては、贈与者の財産が、相続税の基礎控除の範囲内の人が挙げられます。

相続税の基礎控除は、3,000円+600万円×法定相続人の数で算出できます。

被相続人の相続財産が、基礎控除の範囲内であれば、相続税の申告が必要ありません。

そのため、贈与者の財産が基礎控除の範囲内であれば、税金を納めることなく、2,500万円までの生前贈与が可能となります。

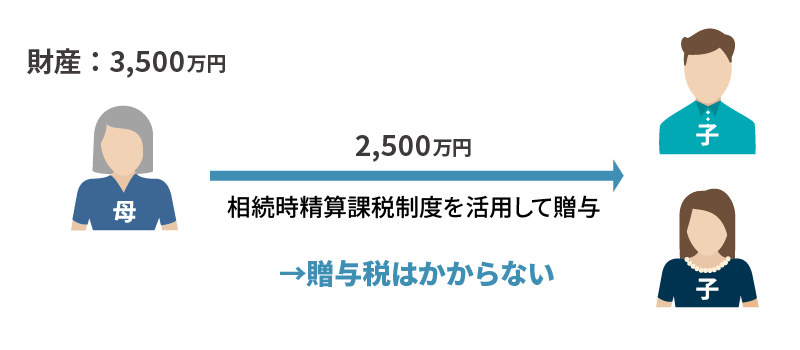

例

- 家族構成:母、子の2名

- 母の財産:3,500万円

- 母から子に2,500万円を相続時精算課税制度を活用して贈与 ⇒ 贈与税はかからない。

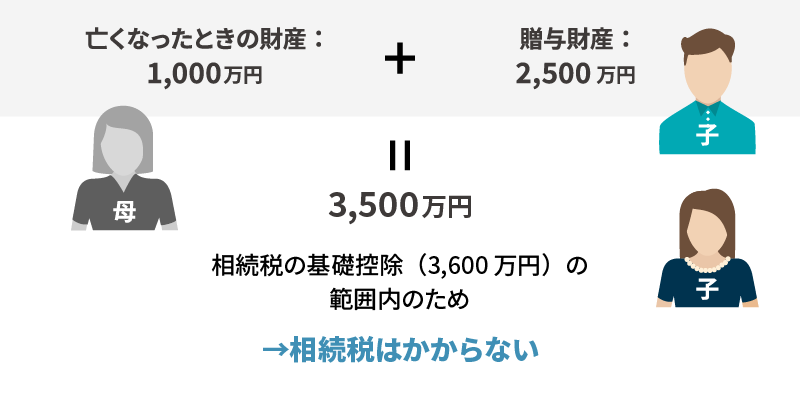

- 母が亡くなったときの財産は1,000万円、贈与財産を加えると3,500万円となり、相続税の基礎控除(3,600万円)の範囲内 ⇒ 相続税はかからない。

その他で、相続時精算課税制度を検討すべきケースとしては、値上がりしそうな財産がある人や収益が生じる財産をもっている人です。

これらの場合、早期に、子や孫に財産を承継させることで、収益分が相続財産に含まれなくなるため、結果的に相続税の節税につながることになります。

また、他には、事業承継などで、コストを抑えて早期に確実に財産を子や孫に承継させなければならない人も、相続時精算課税制度を検討すると良いでしょう。

特に、自社株は、コロナの影響などで評価額が目減りしているときに、確実に後継者に当該制度を活用して贈与することにより、経営の安定や節税にもつながります。

これら以外にも、将来かかる相続税のシミュレーションをすることによって、相続時精算課税制度を活用して贈与した方が税金を下げられるケースもあります。

そのため、相続時精算課税制度に興味があるという場合は、ぜひ相続税のシミュレーションや暦年贈与との比較等を行い、当該制度を用いて贈与をするか否かを検討するようにしましょう。

まとめ

相続時精算課税制度は、贈与税を0又は低く抑えた上で、贈与ができる制度です。

しかしながら、要件やデメリットなどもあり、必ずしも税金の軽減につながるとはいえないため、贈与税や相続税に詳しい税理士にアドバイスを受けながら、手続きをとるようにしましょう。

また、将来の財産の分け方を考慮して、贈与する財産や金額を判断した方が良いので、相続に強い弁護士にも相談されることもお勧めです。

Authenseの弁護士が、お役に立てること

相続時精算課税制度による贈与も遺留分侵害額請求の対象となり得ますので、制度を利用して贈与をする場合も相続トラブルを招かないように弁護士に相談されると良いでしょう。

<メディア関係者の方>取材等に関するお問合せはこちら

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力