一定の契約書や領収書などの文書には、収入印紙を貼付しなければなりません。

では、収入印紙とはどのようなものであり、具体的にどのような契約書に収入印紙の貼付が必要となるのでしょうか?

また、収入印紙を貼付しないとそのようなペナルティの対象となるのでしょうか?

今回は、収入印紙の貼付が必要となる契約書の条件や種類、税額、

目次隠す表示する

収入印紙の概要

はじめに、収入印紙の概要について解説します。

収入印紙とは

収入印紙とは、税金や手数料を徴収する目的で政府が発行している証票です。

切手ほどのサイズであり、切手などと同じく裏面に糊が付いているため、少量の水をつけることで貼付することができます。

買える場所

収入印紙は、郵便局の窓口や法務局、市区町村役場などで購入できます。

また、金券ショップで取り扱いがあることも多く、額面より多少安く購入できることが一般的です。

なお、コンビニエンスストアでも取り扱いがあることが多いものの、領収証への貼付でよく使用される額面200円の収入印紙しか在庫がないことが少なくありません。

そのため、コンビニエンスストアで購入しようと考えている場合は、あらかじめ電話などで取り扱いのある収入印紙の種類を確認しておくとよいでしょう。

種類

収入印紙は、次の31種類が発行されています。※1

契約書に収入印紙を貼付する際は、必要な券種を組み合わせて貼ることとなります。

1円、2円、5円、10円、20円、30円、40円、50円、60円、80円、100円、120円、200円、300円、400円、500円、600円、1,000円、2,000円、3,000円、4,000円、5,000円、6,000円、8,000円、10,000円、20,000円、30,000円、40,000円、50,000円、60,000円、100,000円

なお、たとえば1万円の印紙税がかかる文書に、100円の収入印紙を100枚貼ってはいけないわけではありません。

ただし、貼付する場所の物理的な制約や見栄えの問題から、1枚から数枚程度に収まるよう収入印紙を用意することが一般的です。

収入印紙は非常に小さく薄い一方で、非常に高額な券種もあるため、紛失しないよう取り扱いには十分注意してください。

契約書に収入印紙を貼る必要がない主なケース

契約書に収入印紙を貼るべき条件は、その文書が「課税対象文書」である場合です。

一方で、次の場合は収入印紙を貼る必要がありません。

収入印紙の貼付が不要であるケースは次のとおりです。

- そもそも「文書」でない場合

- 契約書が課税対象文書でない場合

- 契約書の記載金額が所定金額以下である場合

そもそも「文書」でない場合

印紙税の課税対象は、「別表第1の課税物件の欄に掲げる文書」です(印紙税法2条)。

そのため、そもそも「文書」でないものには印紙税はかかりません。

文書とは、書面のことです。

近年、電子署名の技術が発達しており、電子契約を締結することも増えているかと思います。

電子で作成し電子署名を付した電子契約は「文書」ではないため、契約内容を吟味するまでもなく、収入印紙の貼付が不要です。

また、契約は原則として口頭やメールのやり取りでも成立します。

しかし、これらも「契約書」ではないことから、印紙税の課税対象外です。

契約書が課税対象文書でない場合

繰り返しとなりますが、印紙税の課税対象は「別表第1の課税物件の欄に掲げる文書」です。

この別表第1では課税対象となる文書が列挙されており、これに該当しないものは印紙税の課税対象外です。

課税対象文書を記載した別表第1は後ほど紹介しますが、たとえば委任契約書は課税対象文書として定められておらず、収入印紙を貼付する必要がありません。

ただし、課税対象文書であるかどうかは文書のタイトルのみで判断されるのではなく、具体的な内容によって判断されます。

そのため、たとえタイトルが「委任契約書」であったとしても、具体的な条項に請負契約としての要素が含まれている場合は、その部分が「請負に関する契約書」とされて収入印紙の貼付が必要となります。

契約書の記載金額が所定金額以下である場合

課税対象文書に該当するものであっても、契約書の種類によっては、契約金額が一定以下の場合に印紙税が非課税となります。

たとえば、次のものなどが該当します。

- 不動産の譲渡(売買)関する契約書:記載された契約金額が1万円未満である場合は非課税

- 請負に関する契約書:記載された契約金額が1万円未満である場合は非課税

収入印紙が必要となる課税対象文書・条件

収入印紙は、その文書が印紙税法所定の課税対象文書に該当する場合に貼付の必要が生じます。

ここでは、課税対象文書の一覧と収入印紙の貼付が必要となる主な契約書について解説します。

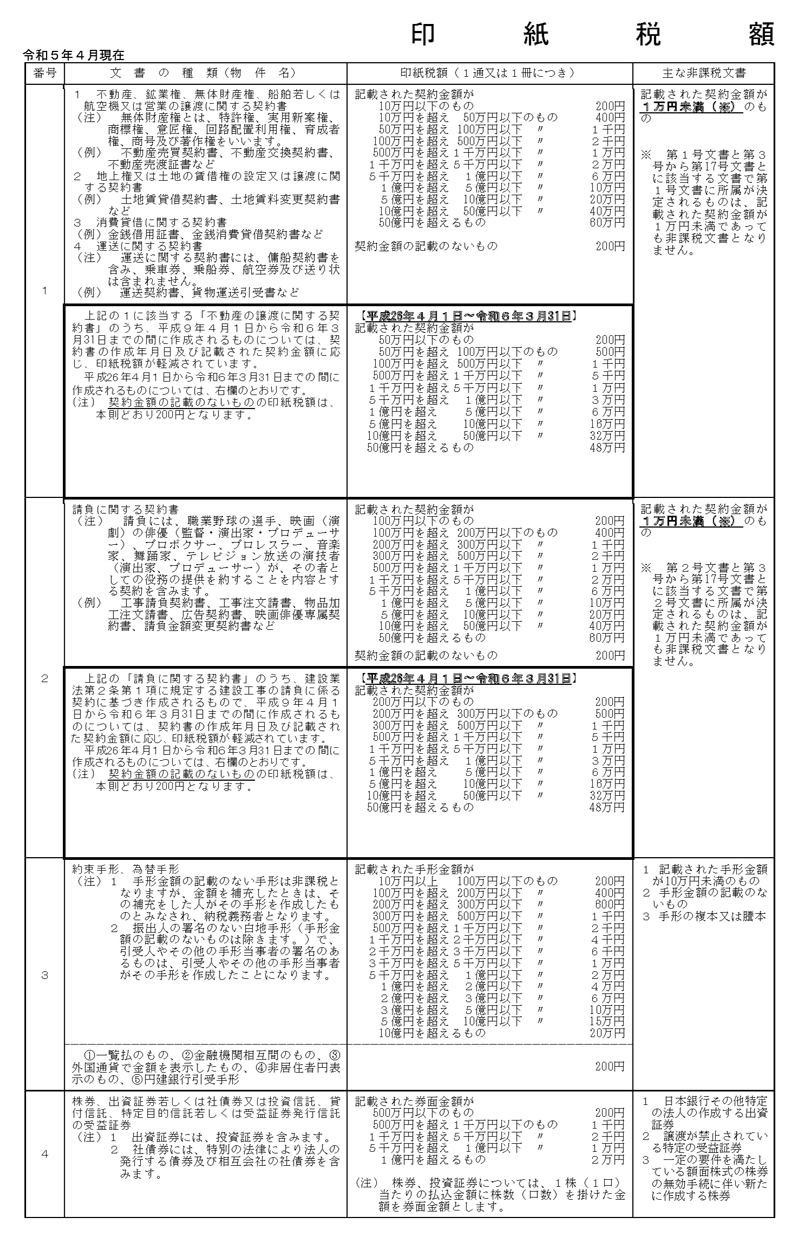

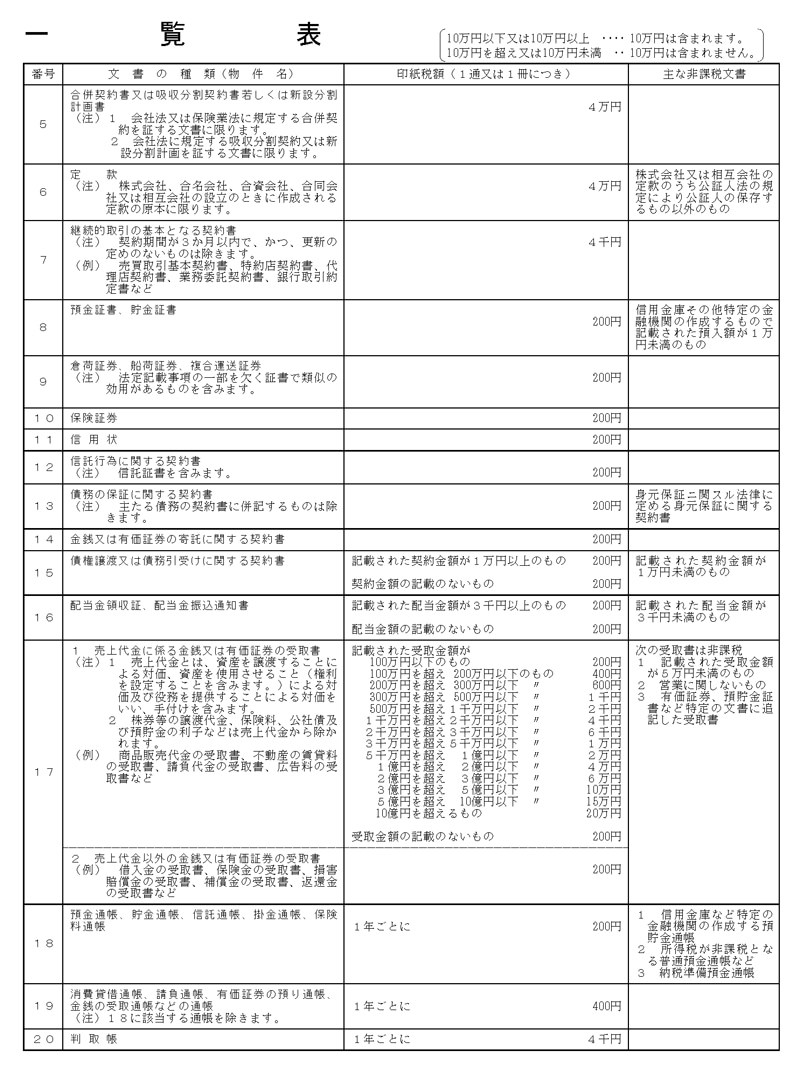

収入印紙が必要な課税対象文書の一覧

収入印紙が必要となる課税対象文書と印紙税額の一覧(別表第1)は、次のとおりです。※2

契約書を作成する際は、その契約書がこれら収入印紙の貼付が必要となる文書の種類や条件に該当するかどうかを確認します。

収入印紙の貼付が必要な契約書の例

先ほど紹介した表のうち、収入印紙の貼付が必要となる主な契約書を抜粋して紹介します。

収入印紙の貼付が必要となる主な契約書の種類や条件は、次のとおりです。

不動産や営業権の譲渡に関する契約書

収入印紙の貼付が必要となる文書の1つ目は、「不動産、鉱業権、無体財産権、船舶若しくは航空機又は営業の譲渡に関する契約書」です。

これに該当する代表的なものは、不動産(土地や建物)の売買契約書です。

なお、不動産の譲渡に関する契約書のうち、2024年(令和6年)年3月31日までの間に作成されるものについては、先ほど掲載した表のとおり軽減税率が適用されます。

一方で、次の文書は原則として、この契約書に該当しないこととされています。※3

- 解体撤去を条件とする不動産の売買契約書(老朽建物等の不動産を解体撤去することを条件として売買する場合に作成する契約書で、その売買価額がその不動産の解体により生ずる素材価額相当額以下であるなどその不動産の構成素材の売買を内容とすることが明らかなもの)

- 遺産分割協議書(故人の遺産について相続人全員による分割協議の結果を記した書類)

ただし、先ほど解説したように、タイトルなどのみで判断するのではなく、その内容を吟味して検討する必要があります。

請負に関する契約書

印紙税の課税対象となる「請負に関する契約書」とは、次のものなどです。

- 工事請負契約書

- 工事注文請書

- 物品加工注文請書

- 広告契約書

- 映画俳優専属契約書

- 請負金額変更契約書

「請負契約」とは民法に規定されている典型契約の1つであり、当事者の一方(請負者)がある仕事の完成を約し、相手方(注文者)がその仕事の結果に対して報酬を支払うことを内容とする契約を指します(民法632条)。

一方で、印紙税の課税対象とされていない「委任契約」とは、当事者の一方が法律行為をすることを相手方に委託し、相手方がこれを承諾することによって効力を生じる契約です(同643条)。

請負契約と委任契約とは明確に区分できるものではなく、現実に締結する契約では「請負契約としての要素もありつつ、委任契約としての要素もあるもの」などもあります。

そのため、収入印紙の貼付が必要であるかどうかは、契約書のタイトルのみで判断するのではなく、契約条項を個別に検討したうえで判断する必要があります。

なお、「請負に関する契約書」のうち、一定の建設工事の請負に係る契約書で2024年(令和6年)3月31日までの間に作成されるものは、先ほど掲載をした表のとおり軽減税率が適用されます。

継続的取引の基本となる契約書

印紙税の課税対象である「継続的取引の基本となる契約書」とは、次のものなどです。

- 売買取引基本契約書

- 特約店契約書

- 代理店契約書

- 業務委託契約書

- 銀行取引約定書

継続的取引の基本となる契約書には、具体的な契約金額の記載がないことが一般的です。

そのため、貼付すべき収入印紙は一律4,000円とされています。

なお、継続的取引の基本となる契約書であっても、契約期間が3か月以内であり、かつ更新の定めのないものは、原則として印紙税の課税対象とはなりません。

契約書に収入印紙が必要かどうか迷った場合の対処法

契約書に収入印紙の貼付が必要であるかどうか迷ったら、管轄の税務署へご相談ください。

ただし、収入印紙の貼付が必要であるかどうかは文書のタイトルや概要のみでは判断できないことが多いため、電話で質問をしても回答してもらえないことが一般的です。

契約書の文案を持参し、税務署へ直接出向いて相談するとよいでしょう。

税務署への相談は確定申告のシーズンを避け、予約をしてから出向くとスムーズです。

そのうえで、社内でよく活用する契約書は社内で情報を共有し、印紙税に関する知識や事例を蓄積していくとよいでしょう。

なお、印紙税も税金の一種である以上、税理士が専門知識を持っていると考えるかもしれません。

しかし、印紙税は税理士試験の対象科目ではなく、税理士であるからといって詳しいとは限らないのが実情です。

その税理士が独自に知識を研鑽し印紙税に関する知見を持っている場合もあるものの、必ずしも印紙税のプロフェッショナルではないことを理解しておいてください。

契約書と収入印紙に関するよくある疑問

最後に、契約書と収入印紙に関するよくある疑問とその回答を紹介します。

収入印紙を貼らないと契約書が無効になるの?

収入印紙が必要である文書であるにもかかわらず収入印紙を貼付しないと、その契約書は無効になってしまうのでしょうか?

結論としては、収入印紙が貼付されていないことを理由として契約書が無効となることはありません。

契約書の効力と収入印紙の貼付義務は、まったく別の問題です。

収入印紙が必要な契約書に収入印紙を貼らなかった場合のペナルティは?

収入印紙が必要である契約書に収入印紙を貼付しないと、どのようなペナルティの対象となるのでしょうか?

その場合、印紙税の額とその2倍に相当する金額との合計額(つまり、本来貼るべきであった印紙税額の3倍)に相当する過怠税が徴収されます。

ただし、税務調査が入る前に課税文書の作成者が所轄税務署長に対して印紙税の貼付漏れを申し出た場合には、その過怠税の額は本来貼るべきであった印紙税額の1.1倍に軽減されます。

なお、契約書に収入印紙を貼付した印紙の再利用を防ぐため、消印をしなければなりません。

消印として押印する印に法律上の決まりはないものの、実務上は契約当事者が契約書に押した印で消印をすることが一般的です。

契約書に収入印紙を貼付したにもかかわらず消印をしない場合は、印紙の額面金額に相当する金額の過怠税の対象となります。

まとめ

収入印紙とは、税金や手数料を徴収するために政府が発行する切手サイズの証紙です。

契約書が印紙税法上の課税対象文書に該当する場合は、契約書に税額分の収入印紙を貼付しなければなりません。

課税対象文書に収入印紙を貼付しなかったからといって契約書が無効となるわけではないものの、本来貼付すべきであった収入印紙の3倍に相当する過怠税が課される可能性があります。

作成した契約書が課税対象文書であることが明らかな場合に収入印紙を貼付すべきであることはもちろん、課税対象文書であるかどうか迷う場合は、管轄の税務署へ相談のうえ印紙税の課税対象であるかどうか確認することをおすすめします。

記事監修者

伊藤 新

(第二東京弁護士会)第二東京弁護士会所属。大阪市立大学法学部卒業、大阪市立大学法科大学院法曹養成専攻修了(法務博士)。企業法務に注力し、スタートアップや新規事業の立ち上げにおいて法律上何が問題となりうるかの検証・法的アドバイスの提供など、企業 のサポートに精力的に取り組む。また、労働問題(使用者側)も取り扱うほか、不動産法務を軸とした相続案件などにも強い意欲を有する。

-

この記事に関するお問い合わせ Contact

掲載内容や業務に関するお問い合わせは

Contact

こちらまで -

資料請求はこちらから Request Documents

弁護士法人Authense法律事務所の

資料請求

サービス資料をダウンロードいただけます。 -

会員登録はこちらから Sign Up

会員にご登録いただくと、ここでしか読めない

新規会員登録

全ての会員記事をお読みいただけます。